成为流动性提供者需要通过向交易平台注入资产对并遵循特定步骤,同时需准备符合要求的加密货币对、稳定币等资产。具体而言,流程包括选择平台、准备资产对、连接钱包质押资产及持续监控管理,所需资产则根据平台和池类型有所不同。

一、核心定义:什么是流动性提供者(LP)

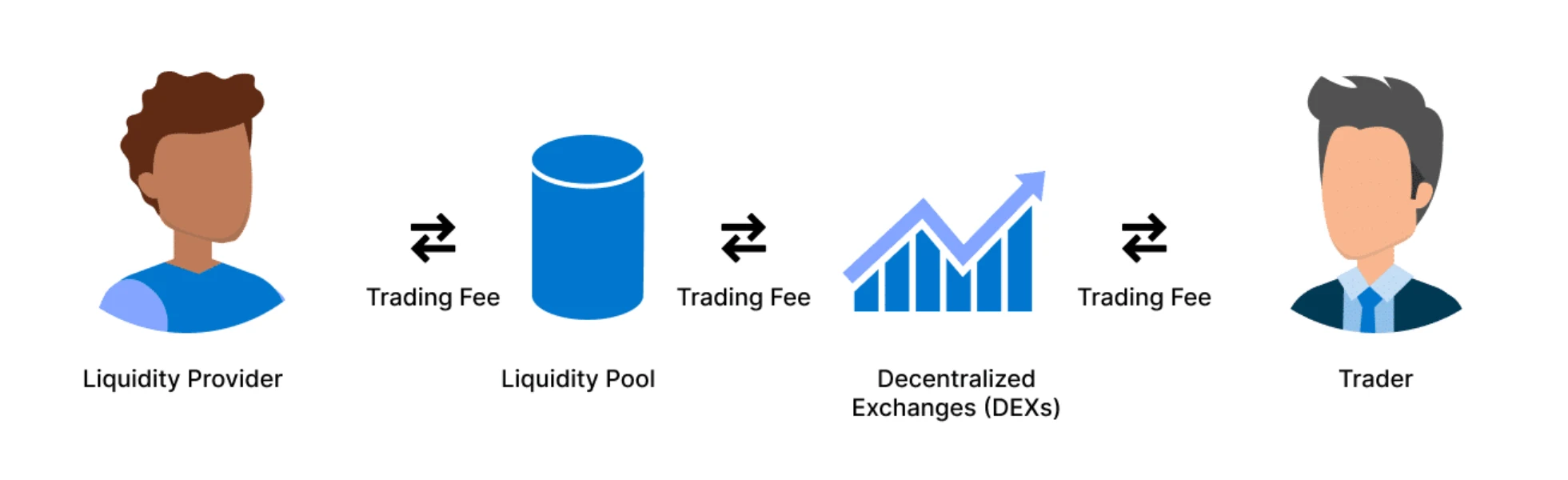

流动性提供者(LP)是向交易平台(如去中心化交易所DEX)注入资产对(如加密货币对)以提升市场流动性的参与者。其核心收益来自交易手续费分成,但需承担资产价格波动带来的“无常损失”风险。在DeFi领域,LP通过智能合约质押资产后,会获得LP代币作为质押凭证,可用于后续赎回或参与其他收益活动。

二、成为流动性提供者的关键步骤(以DeFi为例)

1. 选择合适的交易平台

首要任务是选择合规且高流动性的平台。主流DeFi平台包括Uniswap V4、SushiSwap、Curve Finance等。选择时需重点评估:

- 年化收益率(APY):不同平台及流动性池的APY差异较大,例如2025年8月数据显示,Curve的稳定币池APY约3%-5%,而Uniswap的高波动资产对APY可达8%-12%。

- 风险水平:优先选择经过第三方审计的平台(如CertiK审计的项目),并关注历史安全记录(如是否发生过黑客攻击)。

- 用户体验:新手建议从操作简洁的平台起步(如Uniswap支持一键添加流动性)。

2. 准备符合要求的资产对

需持有“成对资产”,且两种资产需满足1:1价值比(按市场价格计算)。例如:

- 在Uniswap的ETH/USDC流动性池中,需同时持有等值的ETH和USDC(2025年8月数据);

- 在SushiSwap的BTC/DAI池中,需持有价值相等的BTC和DAI。

部分平台支持单币种质押(如通过算法自动兑换为资产对),但主流DEX仍以双币种对为主。

3. 连接钱包并完成资产质押

- 钱包连接:使用MetaMask、Coinbase Wallet等主流钱包连接目标平台,确保钱包已充值足够资产且网络设置正确(如以太坊主网、Polygon等)。

- 授权与质押:通过平台界面选择目标流动性池,输入两种资产的质押数量,授权智能合约访问钱包资产。确认质押后,资产将通过智能合约锁定,同时获得LP代币(如Uniswap的UNI-LP代币)。

4. 持续监控与风险管理

质押后需定期关注:

- APY波动:市场交易量变化会直接影响手续费分成,需警惕APY骤降风险;

- 无常损失:当池内资产价格大幅波动时,LP持有的资产价值可能低于直接持有资产的收益(即“无常损失”)。2025年DeFi市场波动性加剧,建议优先选择低波动资产对(如稳定币池USDC/DAI);

- 分散投资:将资产分散至3-5个不同类型的流动性池(如稳定币池、主流币池),降低单一池风险。

三、所需资产要求与最低门槛

不同平台和流动性池对资产的要求差异较大,以下为2025年8月的典型标准:

| 资产类别 | 常见示例 | 最低门槛 |

|---|---|---|

| 加密货币对 | ETH/USDC、BTC/DAI、SOL/USDT | 依平台而定,Uniswap约$500起(双币种合计) |

| 稳定币 | USDC、DAI、USDT | 单币种最低$100-$500(如Curve稳定币池) |

| 原生代币质押 | UNI(Uniswap)、SUSHI(SushiSwap) | 无硬性要求,部分平台持原生代币可提升APY |

| 法币支持 | 仅限传统做市商系统 | 机构级资金(通常需百万美元以上) |

注意:部分平台对“小额质押”收取较高Gas费(如以太坊网络),实际参与门槛可能高于名义最低值。建议新手首次尝试时,资产规模控制在$1000-$2000以平衡成本与风险。

四、核心风险与注意事项

1. 无常损失:最常见的收益侵蚀风险

当池内两种资产的价格比值发生大幅变化(如ETH价格暴涨/暴跌),LP赎回资产时的价值可能低于直接持有资产的收益。2025年数据显示,高波动资产对(如ALT/ETH)的无常损失概率是稳定币池的3-5倍,建议优先选择相关性高的资产对(如USDC/DAI,锚定汇率均为1:1美元)。

2. 智能合约与平台安全风险

近年DeFi黑客攻击事件频发(如2024年Wintermute因合约漏洞损失超$1亿),需避免选择“匿名团队”或“未审计”的小众平台。可通过DeFiLlama等工具查询平台锁仓量(TVL),通常TVL越高,安全系数相对越高。

3. 流动性池“跑路”风险

部分低流动性池可能因交易量过低导致“深度不足”,当LP赎回资产时,可能因滑点过高造成额外损失。建议选择24小时交易量超$1000万的池,避免“僵尸池”。

五、2025年最新趋势:LP参与环境的变化

- Uniswap V4的“集中流动性”功能:允许LP自定义资产价格区间(如仅在ETH价格$3000-$3500时提供流动性),可提升资本效率30%-50%,尤其适合高波动市场。

- 监管合规化:美国SEC在2025年新规中要求LP披露收益及资本利得税信息,部分平台已上线“税务报表自动生成”功能,需提前关注合规要求。

- 机构级工具普及:DeFi Tech Inc(DEFT)等公司推出企业级LP解决方案,支持机构用户通过API接入多平台流动性池,降低操作门槛。

六、总结:新手LP的行动建议

对于个人投资者,建议从“稳定币池”起步(如USDC/DAI),熟悉流程后再尝试主流币对(如ETH/USDC)。核心步骤可简化为:选平台→备资产→连钱包→质押→监控,同时牢记“分散投资+低波动优先”的原则。随着DeFi工具的成熟,流动性提供正从“专业操作”向“大众化理财”转变,但风险与收益始终并存,理性评估自身风险承受能力是关键。