无常损失是DeFi流动性提供者(LP)在自动化做市商(AMM)中面临的核心风险,新手可通过“机制本质+关键误区+量化工具”三步法建立认知,而2025年主流模拟工具能帮助精准测算风险。

新手如何理解无常损失?从本质到实例

核心定义:价格波动引发的“潜在资产缩水”

无常损失(Impermanent Loss, IL)是指当你向AMM流动性池注入资产后,因池内两种资产的市场价格发生波动,导致你取出的资产组合价值低于直接持有这些资产的价值差额。其根源在于AMM依赖“恒定乘积公式”(如Uniswap的$x \times y = k$)维持交易,价格波动会强制调整池内资产比例,最终改变LP的资产持有结构。

触发机制:用“ETH/DAI池”看懂波动如何影响资产

假设你向ETH/DAI池存入1 ETH(价值2000 DAI)和2000 DAI,此时池内ETH:DAI比例为1:2000,总价值4000 DAI。若外部市场ETH价格涨至4000 DAI(涨幅100%):

- AMM自动调整:为维持$x \times y = k$,池内ETH数量会减少(交易者用DAI买ETH),DAI数量会增加。假设最终你取出0.707 ETH和2828 DAI,按新价格计算总价值为$0.707 \times 4000 + 2828 ≈ 5656 DAI$。

- 直接持有对比:若你当初不做LP,直接持有1 ETH和2000 DAI,此时总价值为$1 \times 4000 + 2000 = 6000 DAI$。

- 无常损失:两者差额344 DAI,即因价格波动导致的资产缩水。

关键误区:打破对“损失”的误解

- “无常”的真正含义:若资产价格回调至初始值(如ETH跌回2000 DAI),池内资产比例恢复,无常损失会“消失”——这也是“无常”的由来。

- 与交易费的平衡:高交易量的流动性池会产生手续费收益(如Uniswap按0.3%费率分配给LP)。若手续费收益超过无常损失,LP仍可盈利。例如,若上述ETH/DAI池在价格波动期间产生500 DAI手续费,则净收益为500-344=156 DAI。

数学公式:快速估算损失幅度

新手可通过简化公式快速计算无常损失(仅适用于两种资产价值1:1注入的场景):

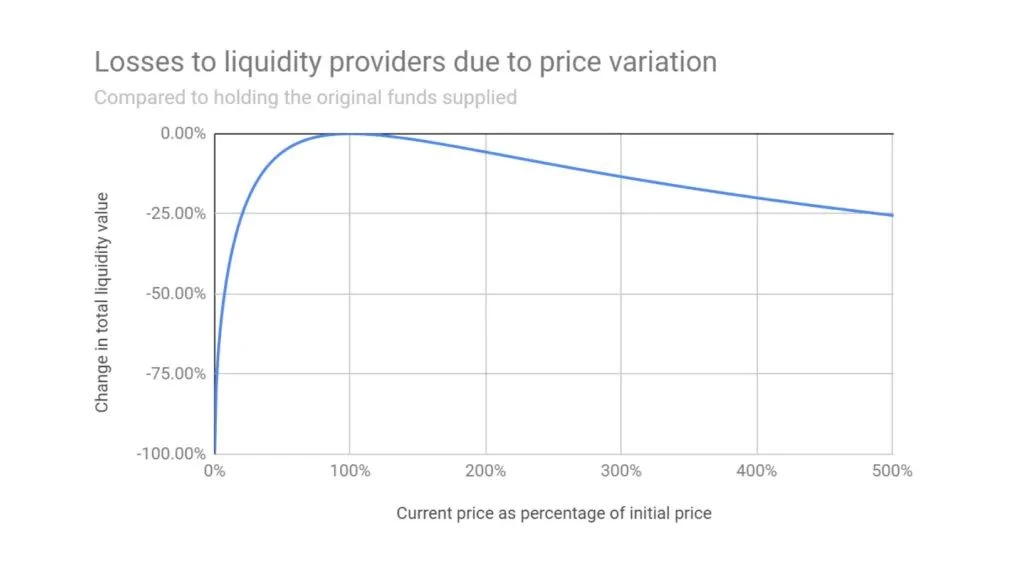

$$\text{IL} = \left( \frac{2\sqrt{r}}{1 + r} - 1 \right) \times 100%$$

其中$r$为资产价格涨跌幅(如ETH价格上涨2倍,$r=2$;下跌50%,$r=0.5$)。

- 举例:当$r=2$(价格翻倍),IL≈$(2\sqrt{2}/3 -1)×100%≈-5.7%$,即资产价值缩水5.7%(与前文ETH例子的344/6000≈5.7%一致)。

- 规律:价格波动越大($r$偏离1越远),IL越高;若价格不变($r=1$),IL=0。

2025年主流无常损失模拟工具推荐

以下工具覆盖从新手入门到进阶分析的全场景,数据均更新至2025年8月:

| 工具名称 | 核心功能 | 新手友好度 | 适用场景 |

|---|---|---|---|

| Uniswap v3 LP Calculator | 可视化价格波动模拟器,支持自定义流动性区间(如“仅在ETH价格2000-3000 DAI时提供流动性”)、持仓周期(1天-1年),内置2025年市场波动率数据(如BTC 30日波动率50%)。 | ★★★★★ | Uniswap用户,需精准测算特定区间风险 |

| Impermanent Loss Tool | 输入资产对(如ETH/USDC)、初始价格、目标价格波动(如±100%),实时生成IL曲线,对比“持有资产”与“做LP”的价值差异,支持多链协议(Avalanche、Polygon等)。 | ★★★★☆ | 跨平台LP,需快速对比不同协议风险 |

| CoinGecko DeFi Lab | 集成AI市场预测模型,提供IL概率分布(如“90%概率下IL≤8%”)和极端行情压力测试(如黑天鹅事件价格暴跌50%),附带手续费收益预估功能。 | ★★★☆☆ | 风险敏感型投资者,需全面评估收益风险比 |

| Dune Analytics Dashboard | 通过SQL查询链上历史数据,可分析具体池(如Curve的3pool、Balancer的ETH/wstETH池)的真实IL案例,生成可视化报表(如2025年Q2 Uniswap ETH/USDC池IL均值)。 | ★★☆☆☆ | 高级用户/分析师,需深度研究历史表现 |

新手实操建议:从理解到规避风险

降低IL的核心策略

- 选择低波动资产对:稳定币对(如USDC/USDT)价格波动极小,IL接近0,适合新手入门。

- 优先高手续费池:交易频繁的热门资产对(如ETH/BTC、SOL/ETH)手续费收益更高,更容易覆盖IL。

- 利用“集中流动性”功能:Uniswap v3等协议支持自定义价格区间(如仅在ETH 2000-3000 DAI时提供流动性),可减少价格波动超出区间时的IL。

工具实操步骤(以Uniswap v3计算器为例)

- 输入资产对(如ETH/USDC)和初始注入金额(如1 ETH + 2000 USDC);

- 设置价格波动范围(如±50%)和持仓时间(如30天);

- 查看模拟结果:IL数值(如价格上涨50%时IL≈2.5%)、手续费预估(如30天预计收益4%);

- 若手续费收益 > IL,则该池值得参与。

通过以上内容,新手可系统理解无常损失的本质、规避方法,并借助2025年主流工具精准测算风险,在DeFi流动性挖矿中更理性决策。